2022 war ein schwieriges Jahr für die Schweizer Uhrenindustrie und für den gesamten Luxusmarkt. Wie wir kürzlich berichteten, musste die Branche den stärksten Rückgang seit 2009 hinnehmen: Die Exporte sanken wertmäßig um 21,8 % und damit unter das Niveau von 2011. Die COVID-19-Pandemie hat sich zweifellos stark auf die Uhrenindustrie ausgewirkt. Doch im Jahr 2020 ist nicht nur der Umsatz zurückgegangen. Wie immer bei einer Krise wird es Verlierer und Gewinner geben, Marken, die zusammenbrechen, und Marken, die gestärkt aus der Situation hervorgehen werden. Dank einer detaillierten Analyse des Schweizer Uhrenmarktes, die von Morgan Stanley Research in Zusammenarbeit mit Oliver Müller/LuxeConsult veröffentlicht wurde, können wir nun einen genaueren und umfassenderen Blick darauf werfen, was im Jahr 2022 wirklich passiert ist… Verstärkte Polarisierung, Premiumisierung, starker Widerstand von Marken in Privatbesitz, detaillierte Zahlen zu den Top 50 Schweizer Uhrenmarken nach Marktanteil und Umsatz… und die anhaltende Überperformance (um nicht zu sagen Hegemonie) von Rolex. Das ist der Zustand der Schweizer Uhrenindustrie im Jahr 2022.

Hinweis: Der folgende Artikel basiert auf einem von Morgan Stanley veröffentlichten Bericht und nicht auf unseren eigenen Daten. Auch der Marktanteil und die Höhe des Umsatzes sind Schätzungen, die auf eigenen Untersuchungen von Morgan Stanley beruhen, und sind nicht als offizielle Zahlen zu verstehen, auch wenn wir sie nach unserer Kenntnis der Branche für ziemlich genau halten.

EIN JAHR DES ALLGEMEINEN RÜCKGANGS UND DER HÖHEREN DURCHSCHNITTSPREISE

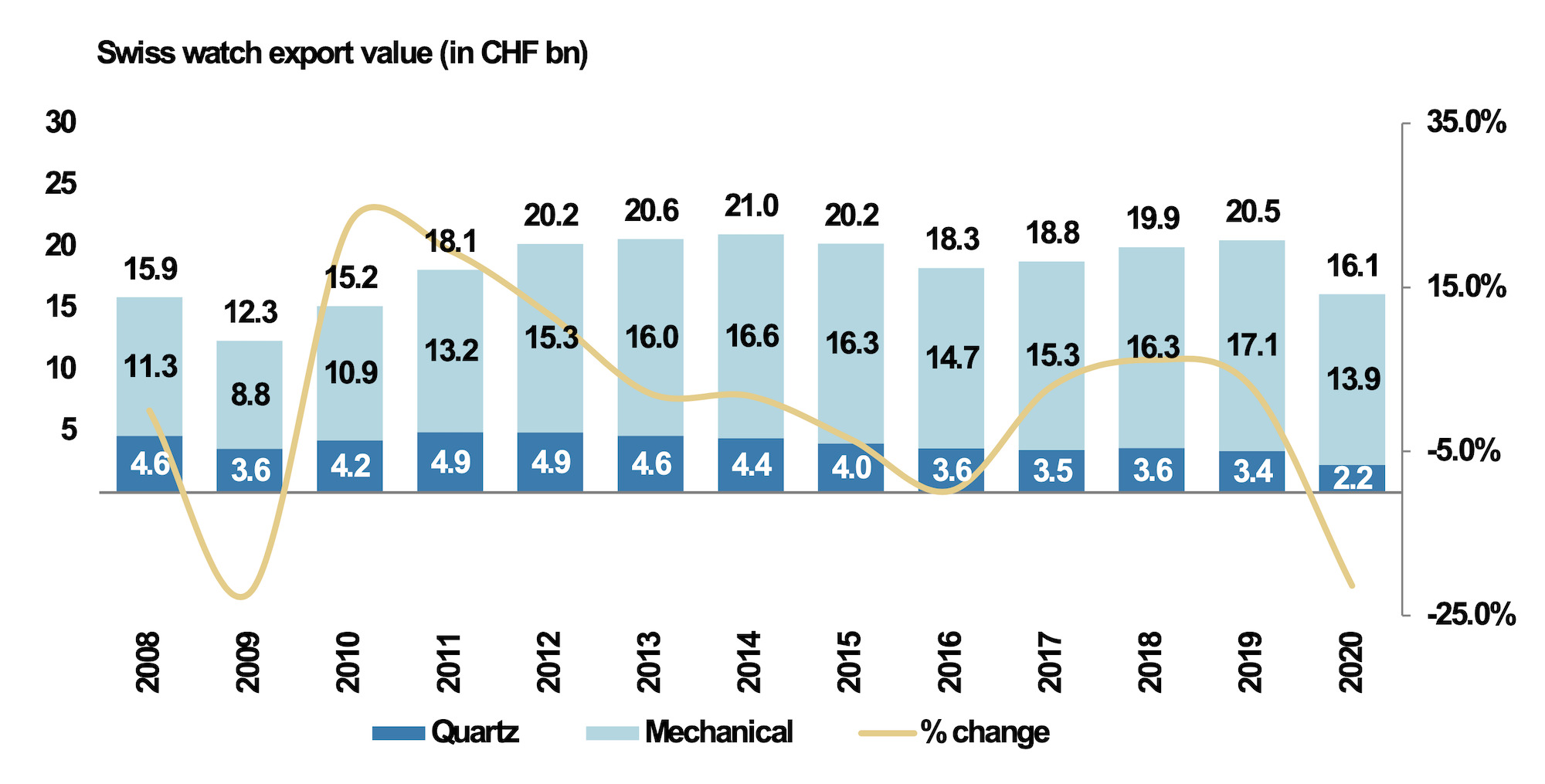

Wie in der Einleitung erwähnt, wurde die gesamte Schweizer Uhrenindustrie im Jahr 2020 dramatisch von der Pandemie getroffen. Dies führte zu einem allgemeinen Umsatzrückgang auf ein Niveau, das seit 2011 nicht mehr erreicht wurde und kaum über dem von 2008 lag, als die Branche mit einer globalen Finanzkrise konfrontiert war. Im Jahr 2022 beläuft sich der Umsatz mit Schweizer Uhren auf rund 32 Milliarden CHF im Einzelhandel ohne Steuern (Endpreis für den Kunden ohne Mehrwertsteuer) oder 16,1 Milliarden CHF im Export (Preis der Uhr, wenn sie die Manufaktur verlässt, bevor sie an einen Distributor oder Einzelhändler verkauft wird). Der Umsatzrückgang beträgt rund 22%. Auch wenn die Auswirkungen des Coronavirus-Ausbruchs noch nicht genau berechnet werden können, ist die derzeitige Hygienesituation sicherlich zu einem grossen Teil für diesen Umsatzrückgang verantwortlich.

Die Situation hinsichtlich des Volumens der Uhrenexporte ist nicht besser, erfordert aber einen anderen Ansatz. So sank die Zahl der exportierten mechanischen Armbanduhren im Jahr 2022 auf etwa 5,5 Millionen Stück. Bezieht man Quarzuhren in die Gleichung mit ein, so wurden 2022 insgesamt 13,8 Millionen Uhren exportiert, gegenüber 20,6 Millionen im Jahr 2019, was einem Gesamtrückgang des Volumens von etwa 33 % entspricht. Das Volumen der exportierten Uhren ist seit 2011 ununterbrochen gesunken, während der Umsatz gestiegen ist. Diese Situation war auch in diesem Jahr zu beobachten, wenn auch nicht beschleunigt, mit minus 22% beim Umsatz gegenüber minus 33% beim Volumen. Dies deutet auf eine Polarisierung des Marktes in Richtung hochwertiger Uhren hin, mit einer Premiumisierung und einem schwierigeren Markt für mechanische Uhren im Einstiegs-/Mittelpreissegment (unter CHF 3’000), wo die Verkäufe noch drastischer zurückgegangen sind. Noch deutlicher ist dies bei den Quarzuhren, wo die Verkäufe um 36% zurückgegangen sind.

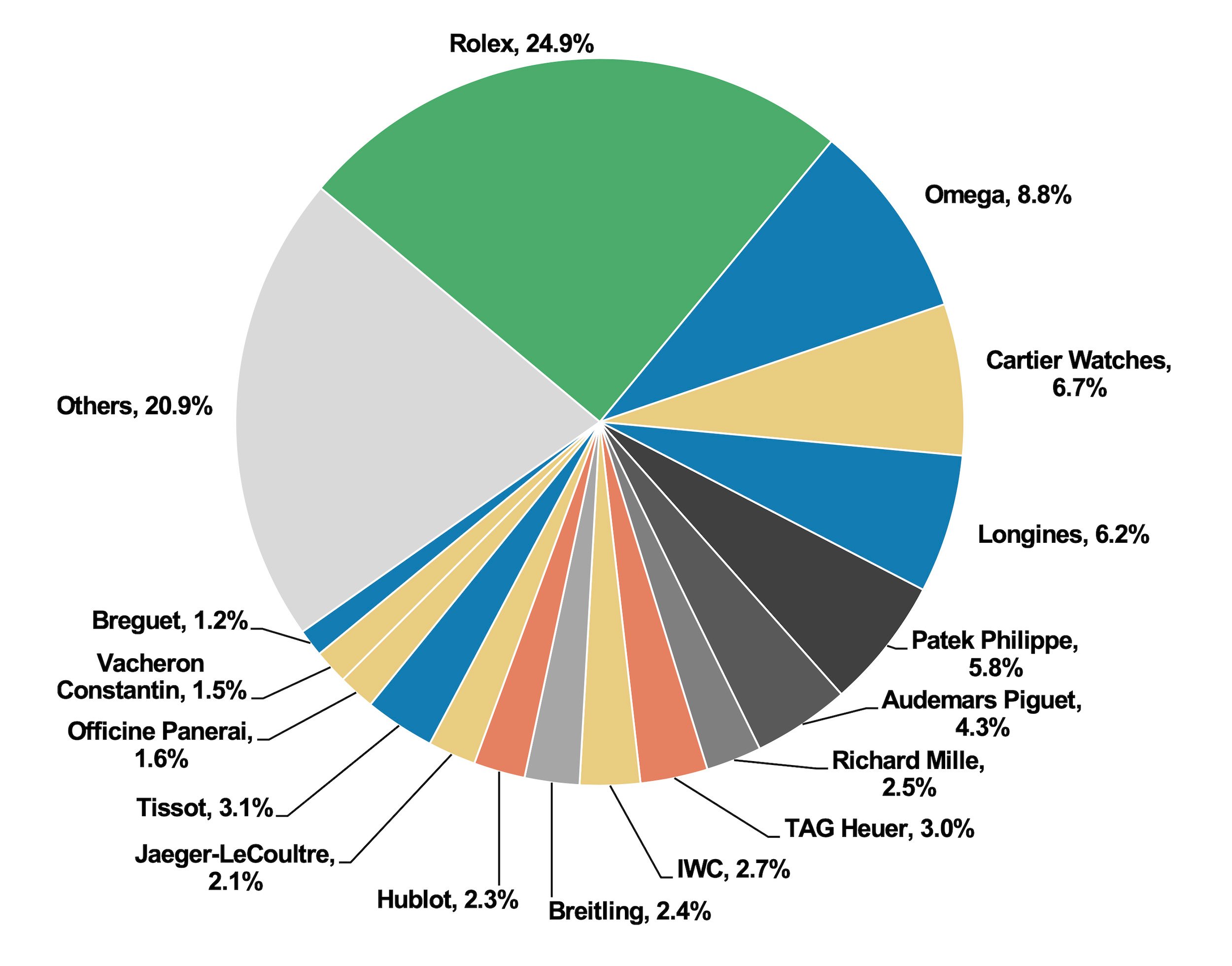

DIE 50 WICHTIGSTEN UHRENMARKEN IM JAHR 2020 – GESCHÄTZTER MARKTANTEIL UND UMSATZ

Es überrascht nicht, dass Rolex mit einem Marktanteil von fast 25 % immer noch an der Spitze der Liste steht. In diesem Jahr ist die Rolex-Gruppe (Rolex + Tudor) mit einem Marktanteil von 27 % zum ersten Mal erfolgreicher als das gesamte Konglomerat Swatch Group (Morgan Stanley). Morgan Stanley schätzt den Gesamtumsatz von Rolex auf etwa 4.420 Milliarden CHF (im Großhandelswert) bzw. 7.956 Milliarden CHF (im Einzelhandelswert), wobei im Jahr 2022 etwa 810.000 Stück verkauft werden. Daraus ergibt sich ein Durchschnittspreis von fast 10’000 CHF pro Uhr (exkl. MwSt.).

Hinter Rolex folgen die beiden üblichen Verdächtigen: Omega und Cartier. Zwischen dem zweiten und dem dritten Platz dieser Rangliste klafft jedoch eine große Lücke. Omega hatte im Jahr 2022 eine geschätzte Produktion von 500.000 Uhren, was zu einem Großhandelsumsatz von 1.758 Milliarden CHF oder einem Einzelhandelswert von 2.813 Milliarden CHF führte. Neben den niedrigeren Produktionszahlen ist auch der durchschnittliche Einzelhandelspreis von Omega von CHF 5’600.aufschlussreich. Dennoch scheint es, dass Omega im Jahr 2022 Marktanteile gewonnen hat, mit einem Anstieg von 30 Basispunkten auf 8,8 % des Marktes. Das Gleiche gilt für Cartier mit fast einer halben Million verkaufter Exemplare zu einem Durchschnittspreis von CHF 4’400,-. Der geschätzte Marktanteil im Jahr 2019 lag bei 5,5 % und beträgt nun, im Jahr 2020, 6,7 %.

Betrachtet man die weiteren Platzierungen – und wirft einen genaueren Blick auf den Verkaufswert und die Durchschnittspreise -, so stellt man fest, dass Patek Philippe, Audemars Piguet und Richard Mille beeindruckend abgeschnitten haben. Alle drei liegen am oberen Ende des Spektrums und haben es trotz Durchschnittspreisen von über 35.000 CHF (und sogar über 180.000 CHF bei Richard Mille) geschafft, auch 2022 wieder unter die Top 10 der Schweizer Marken zu kommen und dabei Marken wie Longines oder Tissot, die im letzten Jahr 1.500.000 bzw. 2.400.000 Stück produziert haben, zu erreichen oder sogar zu übertreffen.

Es ist auch erwähnenswert, dass allein die 10 größten Schweizer Uhrenmarken 68% des Marktes repräsentieren… Dadurch wird diese Branche immer polarisierter.

MEHR PREMIUM, MEHR POLARISIERT

In diesem Jahr festigte die komplexe Marktsituation den anhaltenden Trend, dass Marken in Privatbesitz besser abschneiden als der Rest der Branche. Der gemeinsame Marktanteil von Rolex, Patek Philippe und Audemars Piguet stieg um schätzungsweise +340 Basispunkte auf fast 35 % des Marktes und bestätigte damit einen Trend, der sich bereits im Jahr 2019 abzeichnete. Die Leistung von AP war besonders solide; der Umsatz von AP sank nur im einstelligen Bereich – während die meisten Marken zweistellige Rückgänge verzeichneten – und brachte die Marke auf ein Umsatzniveau, das dem von Patek Philippe nahekommt – CHF 1,1 Milliarden gegenüber CHF 1,2 Milliarden. Betrachtet man die Kollektionen dieser drei Marken, so überrascht es nicht, dass einige ihrer Modelle aufgrund der hohen Nachfrage (und des knappen Angebots) zu massiven Aufschlägen auf dem Gebrauchtwarenmarkt führen.

Wie wir bereits erwähnt haben, wendet sich der Markt immer mehr den Premiumprodukten zu. Der Grund dafür ist der harte Wettbewerb im Einstiegssegment, der durch das starke Wachstum der Smartwatches ausgelöst wurde. Im Jahr 2016 produzierte die Schweizer Uhrenindustrie noch rund 25 Millionen Uhren; im selben Jahr wurden 22 Millionen vernetzte Uhren verkauft. Im Jahr 2022 werden nur noch 13,8 Millionen Schweizer Uhren exportiert, während rund 75 Millionen Connected Watches produziert werden. Und das hat direkte Auswirkungen auf den Verkauf von Schweizer Quarzuhren und mechanischen Schweizer Uhren der Einstiegsklasse.

Andererseits machen Schweizer Uhren mit einem Preis von über CHF 7’000 (Verkaufspreis, exkl. MwSt.) wertmässig 70 % des Umsatzes aus, aber nur 10 % der produzierten Uhrenmenge.

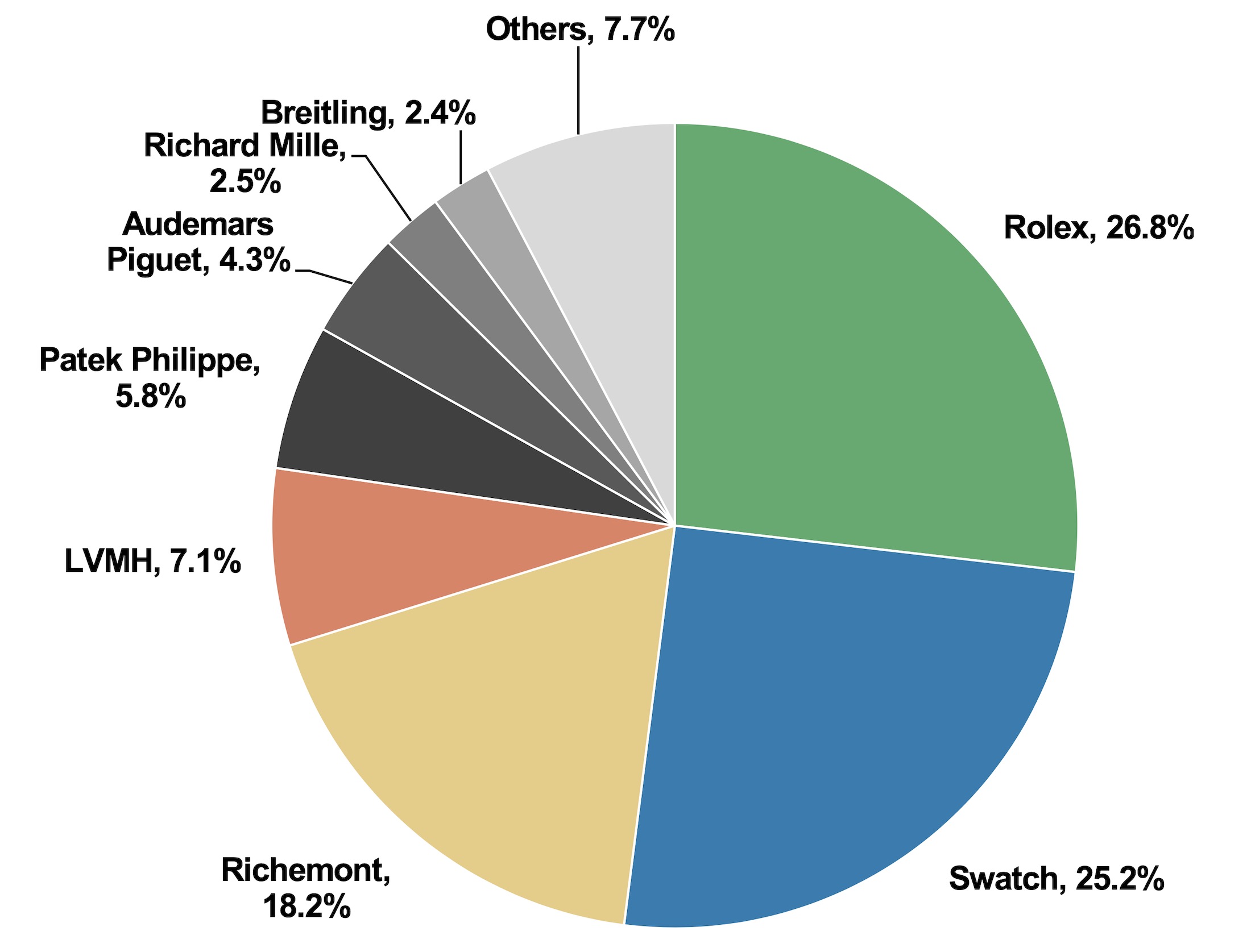

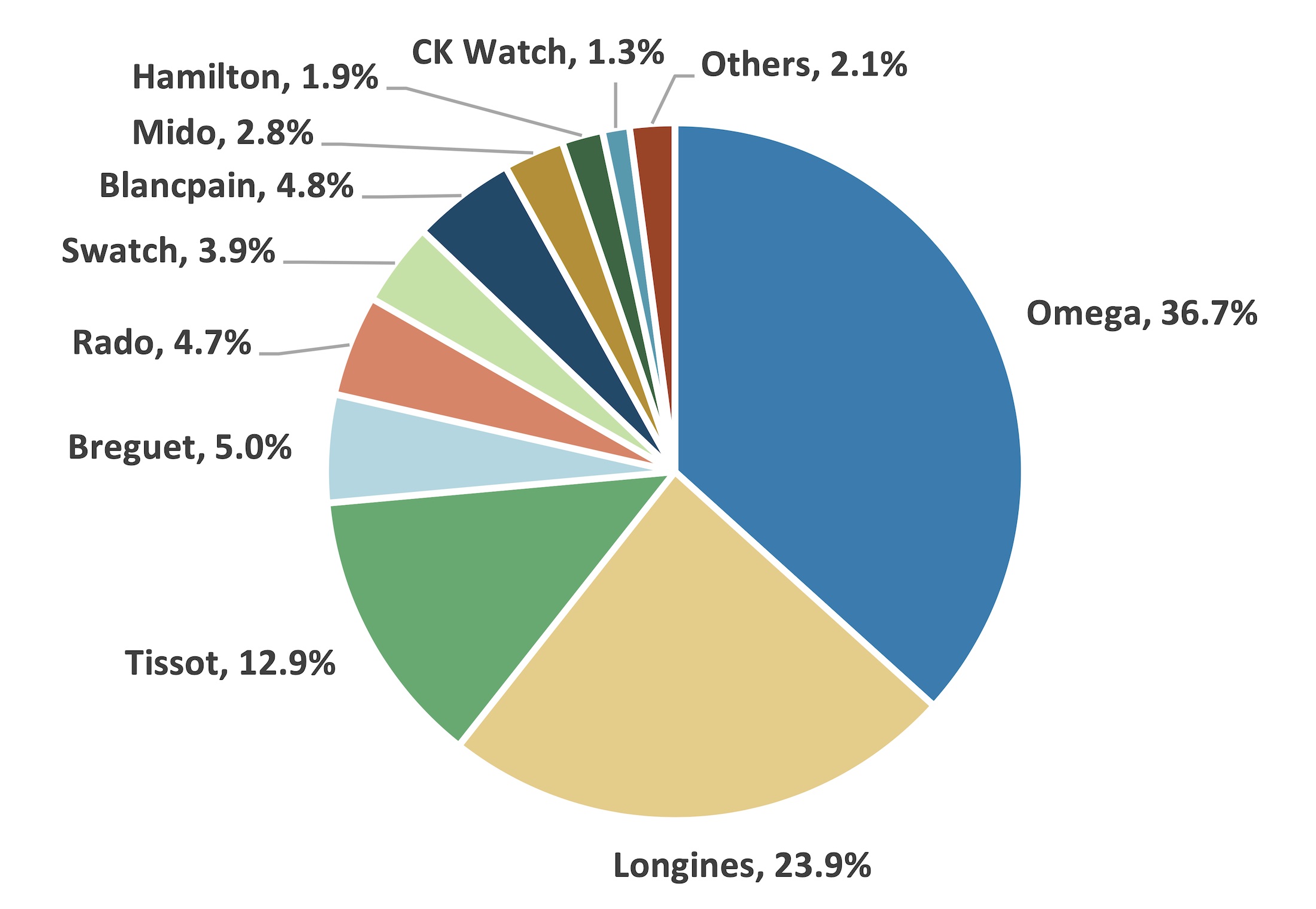

Bemerkenswert ist der Rückgang der börsennotierten Konzerne – Swatch Group, Richemont und LVMH -, der die stärkere Position der Marken in Privatbesitz widerspiegelt. So hat die Swatch Group im Laufe des Jahres schätzungsweise 250 Basispunkte an Marktanteilen verloren, was einem Marktanteil von 23,9% entspricht. Diese Situation lässt sich durch ein starkes Engagement im unteren Preissegment erklären – mit Marken wie Tissot, Hamilton, Rado, Mido, Certina oder sogar Longines. Es scheint jedoch, dass die Richemont-Gruppe etwas weniger betroffen ist, da der Bereich der spezialisierten Uhrmacher der Gruppe schätzungsweise etwa 90 Basispunkte an Marktanteil verloren hat, was schätzungsweise 9,9 % des Schweizer Uhrenmarktes entspricht. Dies lässt sich durch die starke Leistung von Cartier im Jahr 2022 erklären, mit starken Verkäufen in China (der Umsatz sank im Jahr 2022 nur um 13,6%). IWC, die zweitgrößte Marke der Gruppe, dürfte 2022 ebenfalls relativ gute Ergebnisse vorweisen. LVMH dürfte ebenfalls einen Teil seines Marktanteils verloren haben, allerdings auf relativ kontrollierte Weise – minus 80 Basispunkte für 7,1 % des Marktes, angetrieben durch gute Leistungen von TAG Heuer und Hublot.

Unter den Marken, die 2022 besonders gut abgeschnitten haben, sticht Tudor hervor. Die Schwestermarke von Rolex weist für 2022 ein geschätztes Umsatzwachstum von 11 % auf, was auf die allgemeine Attraktivität und Qualität der Uhren, aber auch auf die Knappheit einer großen Anzahl von Rolex Oyster Professional Modellen in den Geschäften zurückzuführen ist.

ROLEX IST IMMER NOCH DA, AN DER SPITZE

Unbestritten. Rolex, die seit einigen Jahren die Nummer eins unter den Schweizer Uhrenmarken ist, hat es geschafft, ihre Position auf dem heutigen, sehr komplexen Markt zu festigen. Dank ihrer gewaltigen Macht kann eine einzige Marke fast mit dem Marktanteil des riesigen Konglomerats Swatch Group mithalten. Und wenn man Tudor in diese Gleichung mit einbezieht, ist die Rolex-Gruppe nach Angaben von Morgan Stanley heute der größte Uhrenhersteller der Schweiz.

Rolex hat einen geschätzten Umsatz von 4,4 Mrd. CHF (Nettoumsatz, zu Großhandelspreisen) oder fast 8 Mrd. CHF im geschätzten Einzelhandelswert. Im Jahr 2020 wurde der Umsatz sicherlich durch die gesundheitliche Situation beeinträchtigt, mit einem Umsatzrückgang von 14 % (wiederum laut MS, da Rolex seine Jahresabschlüsse nicht offenlegt), womit das Unternehmen besser abschnitt als der Markt. Der Bericht geht auch von einer Produktion von 810.000 Stück aus, was einem Rückgang von 19 % gegenüber 2019 entspricht, und zeigt einmal mehr eine Premiumisierung der Produktion mit einem durchschnittlichen Verkaufspreis von schätzungsweise 9.820 CHF.

Seit der Ankunft von Jean-Frédéric Dufour an der Spitze von Rolex im Jahr 2014 ist die Leistung der Marke bemerkenswert und 2020 zeigt einmal mehr, dass die Marke Wert generieren kann, zumindest im Vergleich zu den Leistungen ihrer Konkurrenten. Ohne ins Detail zu gehen, nennt der Bericht mehrere Faktoren, die diese Leistung erklären: eine kontinuierliche Konzentration auf die Verbesserung der Qualität der Uhren, eine gestraffte Kollektion, eine sehr konsistente Kommunikation, die sich auf den Wert der Marke konzentriert, eine beeindruckende Kontinuität bei den Produkten (die regelmäßig verbessert, aber selten eingestellt werden) und die Seltenheit und Knappheit bestimmter Modelle, die die Begehrlichkeit dieser Uhren erhöht. Sie verweist auch auf die jüngste Strategie der Marke, ihr Einzelhandelsnetz mit weniger Verkaufsstellen, aber besserer Auswahl, zu bereinigen, und unterstreicht die Initiativen der Marke, gegen den Graumarkt und autorisierte Einzelhändler, die sich nicht an die Regeln halten, vorzugehen.